CREの直接的効果~キャッシュ・イン・フローの増加~

CRE(Corporate Real Estate)戦略は企業が保有する不動産の管理や運用のやり方に関して、不動産投資の適切な見直しを行うことにより利益を最大限に引き出して企業価値を高めていく取り組みのことです。

企業不動産の効率性低下等に伴って発生する様々なロス、収益機会を企業が見逃していることを認識し、損失を分析・評価することが重要です。

その上で、その目に見えないロスの発生を食い止め、収入の増加機会に結び付ける方策を考えることになります。

CRE戦略を意識する企業が行っている「キャッシュ・イン・フローの増加」に関して説明していきます。

まず、キャッシュ・イン・フローとは・・・簡単に説明すると会社にキャッシュ(現金)が入ってくる流れのことを言います。

では実際にはどのようなことをしているか・・・・まずは所有不動産の価値を知ることから入ります。

不動産の価値を査定する

まず始めに自社で所有の不動産(土地・建物)に関して下記の点を確認する必要があります。

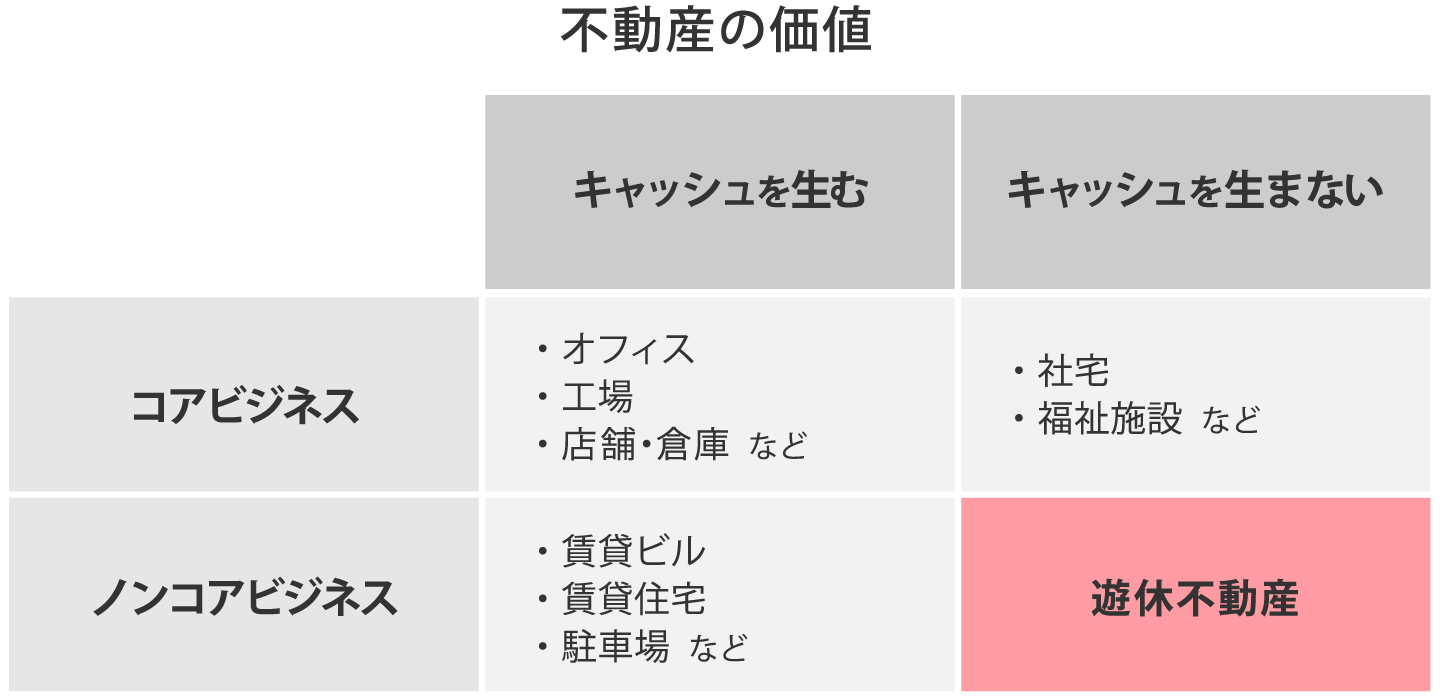

- (1)事業を行う上でその不動産は重要度が高いものか

- ⇒コアビジネスなのかノンコアビジネスなのか

- (2)その不動産に収益性はあるか

- ⇒所有の不動産は収益性のあるものかそうでないのか

- (3)不動産の使用状況

- ⇒毎日使うものなのか、数カ月や年に数回使用するものか

上記の表を確認し、所有不動産が表のどこにあたるのか確認しましょう。

コアビジネスは事業の中核となるものを言います。表に具体例があるようにオフィスや工場などがそれにあたります。逆にノンコアビジネスは本業とはあまり関係のない事業を指します。賃貸住宅や遊休不動産がそうです。

一度、自社所有の不動産の価値を把握し、表の右下にある遊休不動産になっているところがないか確認すると良いでしょう。

法人が所有している低・未利用地の8割は5年前から低・未利用地状態にある

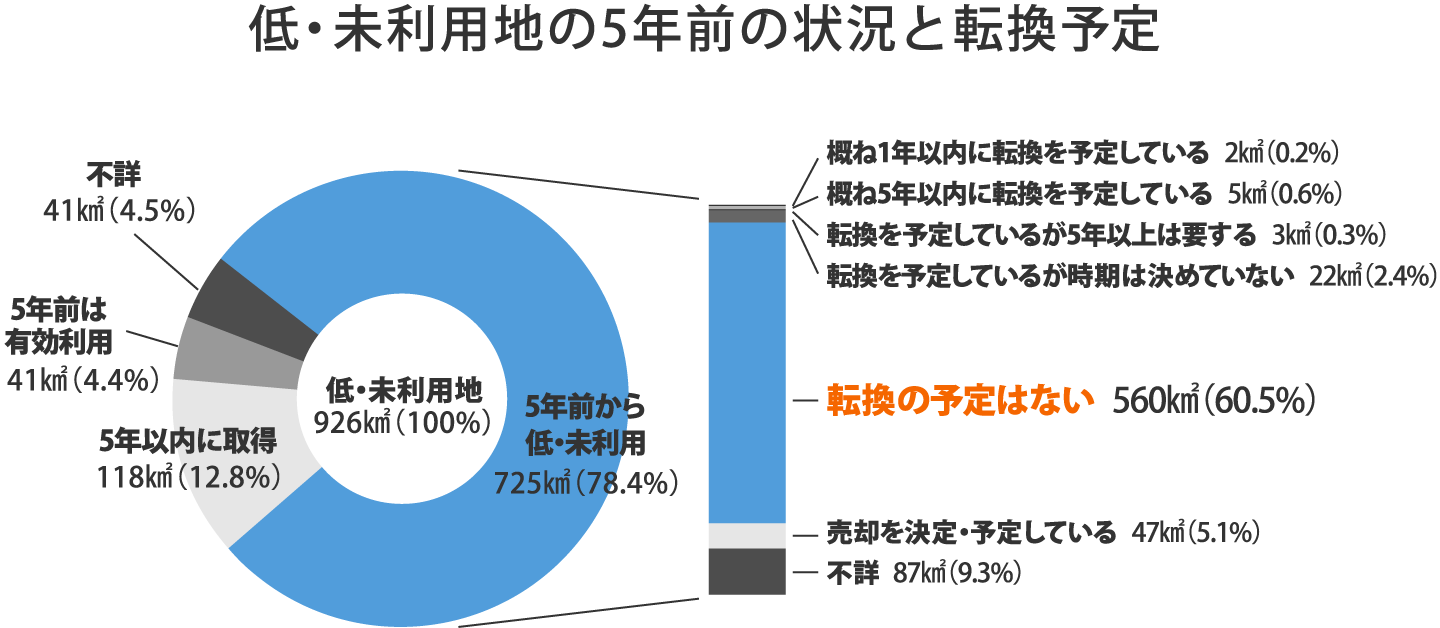

下記は国土交通省のデータで土地の利用状況を示したものとなります。実際にどれ程の土地が活用されているかを確認していきましょう。

- 法人が所有している低・未利用地(約926km²)のうち5年前から低・未利用地であった土地は約725km²(78.4%)と多くは継続的に低・未利用地の状態となっています。

- 法人が所有している「5年前から低・未利用地」であった土地(約725km²)のうち、今後も「転換の予定はない」土地は約560km²と法人が所有している低・未利用地全体に占める割合は60.5%となっています。

上記の表からは遊休地を売却せずに自社で所有している企業が多い印象を持ちます。

しかし売却はせず賃貸をすることによりキャッシュを増加させる企業もございますので一概に不動産を持つことが悪いとは言えないでしょう。

では実際に企業で所有の土地について、どのような活用方法があるのか一例を紹介していきます。

遊休地(利用・活用されずに放置されている土地)

- (1)賃貸

- ⇒賃貸物件を建てて貸す、土地自体を他の企業に貸す(キャッシュの増加)

- (2)売却

- ⇒売却した資金をコア事業へ投資、オフバランス化も図れる

低利用地(土地を活かして建物が建てられていない、建ぺい率に余剰がある等の土地)

- (1)建替え

- ⇒事業の拡大や生産性向上

- (2)未使用部分の賃貸

- ⇒スペースの有効活用によるキャッシュの増加

低収益地(現在、行っている事業では収益性が低い土地)

- (1)コンバージョン

- ⇒利用用途を変更することによりキャッシュフローの見直しを図る

ただ単に、遊休不動産を活用すれば良いということではありません。将来性も考えて様々な角度から検討することが必要となります。

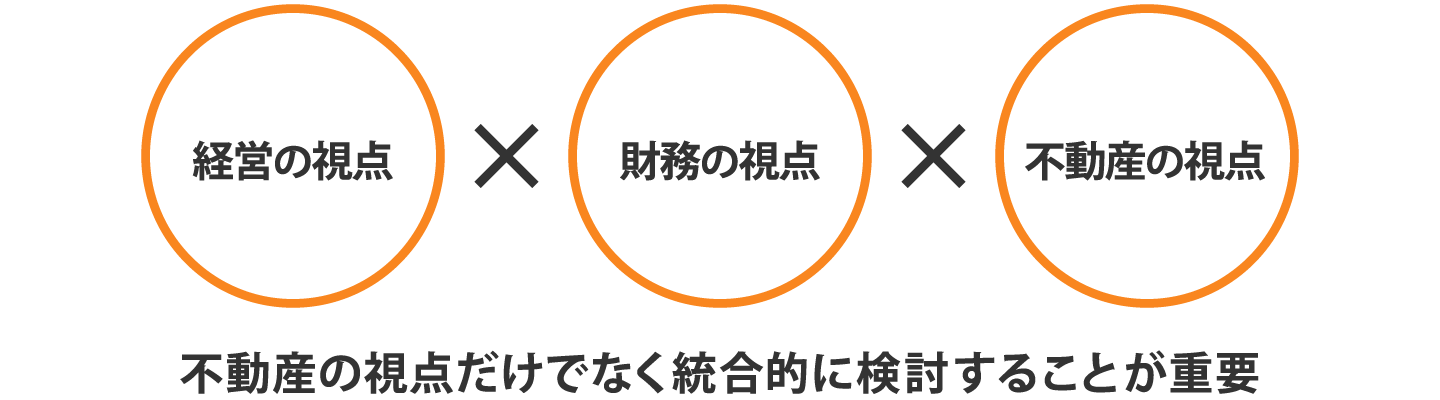

CRE戦略における3大重要素

CRE戦略を考える上で以下の視点で考えることが重要となります。

CRE戦略を行うには不動産の視点のみで考えるのではなく経営の視点や財務の視点からも考え、統合的に検討することが大切です。

中小企業(オーナー企業)のCRE戦略においては財務の視点の中でも「借入担保状況」が大きく関係してきます。

3つの視点と合わせて事業継承や相続なども重要なポイントです。

相続は中小企業のオーナー様の中には、資金の大半を企業名義にしている例が見られ、事業継承を難しくしているケースがございます。

企業が所有する不動産でノンコアな不動産(事業で使用する頻度は少なく収益性が低い不動産)を売却すると事業そのものには影響が少なく、財産分与がスムーズにいくことも多いようです。

創業から30年くらい経つと時流の変化により多くの企業が「事業内容の転換」や「新規事業の創設」を求められます。

企業が順調に成長を続けて新たに事業所を新設、増築、拡大などをする際や、時代の変化に伴い事業転換するケースなど企業により求められる施策は様々です。

このような状況下で重要な資金源となるのは所有不動産かもしれません。

賃貸不動産を売却して得た資金を事業拡大に充てることや、低利用地の一部を売却して事業拡大や相続の為の資金にすることも考えられます。

将来使う不動産かどうか、売却した際のBSはどうなるか、不動産の査定価格は適正か、売り時かどうかなど上記の3つの視点で考えることが重要となります。

専門性の必要な分野になりますので3つの視点に精通する専門家の意見を聞いて検討することをお勧めします。

最後に

CRE戦略によって不動産を適切に管理・運用することでキャッシュ・イン・フローの増加により本業の資金源として企業全体の成長、改善へとつなげることができます。

また、不動産を運用して収入を増加させるだけでなく、見逃していた収益の機会を発見してロスを防ぐことも結果としてキャッシュフローの増加に繋がります。

また、不動産をオフバランスすることによる売却収入を得ることや、その売却収入で本業に経営資源を集中することにより本業の事業収入をアップすることも有効な選択肢であります。また、立地や業務の集積化を行い、企業不動産の利用方法の適正化を図ることで生産性を向上させることもできます。

自社にとって「キャッシュ・イン・フロー」の最善策は一体、何なのか考えてみるのも良いかもしれません。

出典:

出典: